OCI가 400억 원대 영업이익 적자를 기록하면서 영업이익률 역시 -6.3%까지 하락했다. 연결 공시를 시작한 2011년 이후 역대 최저치다. 지난 3월 주총을 통해 회장단 인사를 단행했던 오너 3세인 이우현 대표이사 부회장이 어떤 경영돌파구를 만들어 갈 지 주목된다.

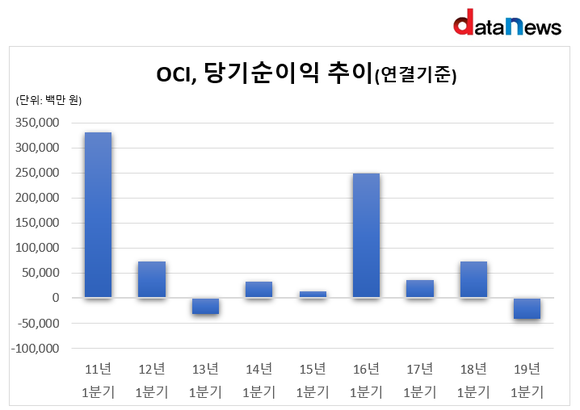

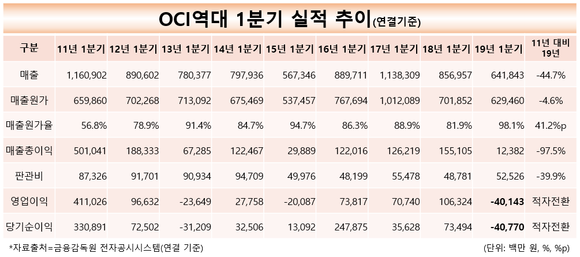

3일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 OCI 실적을 분석한 결과, 올해 1분기 연결 기준 매출 규모는 6418억 원, 영업이익 -401억 원, 당기순이익 -407억 원으로 집계됐다. 전년 동기(매출 8569억 원, 영업이익 1063억 원, 당기순이익 734억 원)와 비교하면 매출 규모는 7.1% 줄었고, 영업이익과 당기순이익은 모두 적자 전환했다.

OCI의 올해 1분기 영업이익과 당기순이익은 연결 재무제표를 공시하기 시작한 지난 2011년 1분기 이후 최저 실적이다.

OCI의 지난 2011년 1분기 기준 매출 규모는 1조1609억 원, 영업이익 4110억 원, 당기순이익 3308억 원이다. 올해 1분기 실적과 비교하면 매출 규모는 8년 사이 44.7% 줄었고, 영업이익과 당기순이익은 각각 4511억 원, 3716억 원씩 줄어들며 적자로 전환했다.

연도별 실적과 비교해도 수익성 악화가 두드러진다.

OCI는 지난 2015년 1분기 -200억 원대의 영업이익을 기록한 이후 4년 만에 적자로 전환된 상태다. 당기순이익이 적자를 기록한 것은 지난 2013년 1분기(-312억 원) 이후 6년 만이다. 특히 올해 1분기 영업이익과 순이익 적자 규모는 역대 최저 수준으로 집계됐다.

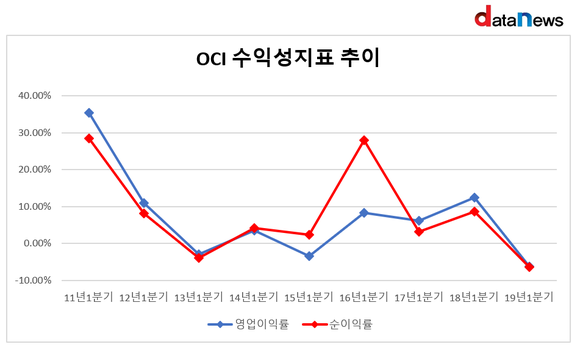

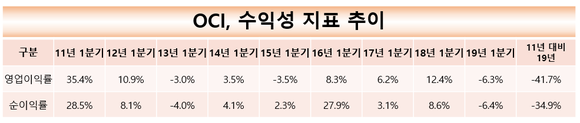

수익성 악화로 영업이익률과 당기순이익률 등 수익성지표 역시 악화됐다.

지난 2013년 1분기 35.4%였던 영업이익률은 2015년 1분기 -3.5%까지 하락했다가 지난해 1분기 12.4%까지 회복했다. 그러나 올해 1분기 영업이익 규모가 적자로 전환됨에 따라 영업이익률도 -6.3%까지 하락했다.

당기순이익률 역시 2011년 1분기 28.5%에서 2013년 1분기 -4%까지 떨어졌는데 이듬해인 2014년부터 점차 회복해 2018년 1분기에는 8.6%를 기록했다. 그러나 올해엔 -6.4%까지 하락하면서 연결 재무제표 공시 이후 최저치를 갈아치웠다.

OCI는 IR(investor relations) 자료를 통해 폴리실리콘과 REC(Renewable Energy Certificate) 판매량 감소로 매출이 하락했다고 설명했다.

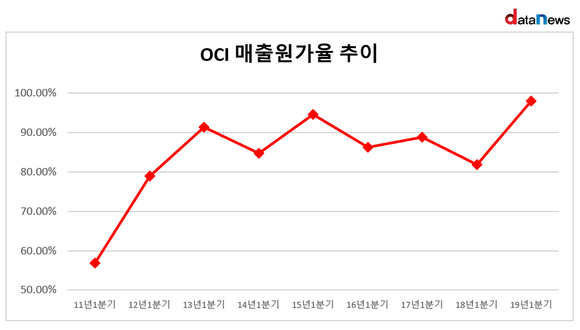

치솟는 매출원가율도 이익 감소에 영향을 미치는 것으로 분석됐다.

올해 1분기 OCI는 6418억 원의 매출을 올렸는데 그 중 98.1%에 달하는 6294억 원이 매출원가인 것으로 나타났다. 즉 매출을 발생시키기 위해 투입된 매출원가를 제외하고, 실질적으로 OCI가 벌어들인 매출총이익 규모는 123억 원 정도인 셈이다.

OCI의 매출원가율은 등락폭이 크기는 하지만 시간의 흐름과 정비례했다.

지난 2011년 1분기 OCI의 매출원가율은 56.8%였는데 2013년 1분기 91.4%까지 치솟았다. 2015년 94.7%의 매출원가율을 기록한 이후 80%대에 머물렀는데 올해 1분기 98.%까지 상승하면서 수익성이 악화됐다.

OCI 관계자는 "업계 특성상 정책에 영향을 많이 받는 편"이라며 "하반기 중국 정부가 5000억 원 규모의 보조금을 지급하게 되면 실적 개선이 이뤄질 것"이라고 말했다.

이에 따라 오너3세인 이우현 OCI 대표이사 부회장의 경영 능력이 시험대에 올랐다. 이우현 대표는 지난 3월 열린 주주총회에서 백우석 OCI 대표이사 부회장을 회장으로 승진시키고, 김택중 CIMSB 사장을 신규 대표이사 사장으로 선임했다. 이우현 대표도 사장에서 부회장으로 승진했다.

업계에서는 이우현 대표가 확고한 전문경영인 체제를 통해 내실 경영을 다지려는 포석으로 내다봤다. 지난 2017년 이수영 전 OCI 회장이 별세한 이후 줄곧 공석 상태였던 회장자리에 전문경영인인 백우석 부회장을 앉혔기 때문이다.

그러나 업황 악화와 공장 정비 등 내부 문제 등이 겹쳐 실적이 하락함에 따라 이우현 부회장의 발걸음은 더 무거워졌다.

박시연 기자 si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 전문경영인 체제 강화한 이우현 OCI 부회장...더 무거운 발걸음 (2019/04/09)

- - 이우현 OCI 대표, 지분율도 낮은데 순익까지 반토막 (2019/03/21)

최신뉴스

많이 본 뉴스