엘앤에프, 치솟는 부채비율 영구채로 잡는다

6월 말 부채비율 244.3%, 올해만 42.4%p 상승…2500억 규모 영구CB로 재무구조 개선 추진

엘앤에프가 전기차 캐즘과 원재료 가격 상승으로 수익성이 악화되며 부채비율이 244.3%까지 치솟았다. 투자 속도를 조절하고 영구 CB 발행으로 재무구조를 개선할 방침이다.

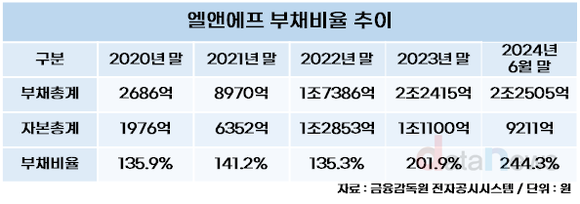

9일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 엘앤에프의 반기보고서를 분석한 결과, 이 기업의 올해 상반기 말 부채비율이 244.3%로, 지난해 말(201.9%)보다 42.4%p 상승했다.

엘앤에프의 부채비율은 2020년부터 3년 간 130~140% 선을 유지했으나 2023년 말 200%를 넘어섰다. 올해 상반기에는 전방시장 부진으로 수익성이 악화돼 부채비율 급상승세가 이어졌다.

엘앤에프의 부채비율은 주요 양극재 기업 중 유독 높은 편이다. 6월 말 기준으로 포스코퓨처엠이 179.8%, 에코프로비엠이 160.6%를 기록했다. 엘앤에프가 부채비율이 높은 이유 중 하나로 많은 재고자산이 꼽힌다.

엘앤에프의 재고자산은 2022년 말 1조2277억 원으로, 전년 동기(2615억 원) 대비 369.5% 증가했다. 그리고 지난해 말에는 1조1634억 원을 기록했다. 이는 경쟁사인 에코프로비엠(1조1088억 원), 포스코퓨처엠(9167억 원)보다 많다.

그리고 양극재의 주요 소재인 리튬의 가격이 지난해 말 대폭 하락하며 엘앤에프는 대규모 재고평가손실로 적자폭이 확대됐다. 이에 더해 교환사채(EB) 발행으로 부채가 증가했고, 손익 악화로 자본이 축소해 부채비율이 올랐다.

올해 상반기에는 ▲전방 수요 둔화에 따른 EV, ESS향 제품 출하량 감소 ▲이로인한 고정비 부담 증가 ▲차입금 증가 등으로 부채비율이 244.3%까지 상승했다.

이에 엘앤에프는 영구채 발행에 나섰다. 지난 22일 2500억 규모 영구 전환사채(CB) 발행 추진한다고 밝혔다. 이는 회계상 자본으로 인정되는 채권으로, 신종자본증권이라고도 불린다. 영구 CB가 발행되면 엘앤에프의 부채비율이 낮아질 것으로 보인다.

엘앤에프는 영구 CB로 재무구조를 관리하고, 투자금의 상당 부분을 신사업인 리튬 사업과 음극재 사업육성에 사용할 예정이라고 밝혔다.

이외에도 엘앤에프는 캐즘 시기를 활용해 투자 속도도 조절하면서 재무구조를 개선한다는 방침이다. 엘앤에프는 지난 8월 30일 신규 시설 투자금액을 기존 6500억 원에서 5883억 원으로 감액한다고 공시하기도 했다.

박혜연 기자 phy@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]