KB금융, 완전자회사 다음 순서는 KB손보·KB캐피탈?

리딩뱅크 위해선 필수조건...편입시 KB지주 순이익 2조4000억 원, 신한지주 바짝 추격

[데이터뉴스=박시연 기자]KB금융이 현대증권과의 주식 교환을 통해 완전 자회사 편입을 성공시킨 가운데, KB손보와 KB캐피탈도 같은 방식으로 자회사 편입을 추진할지 업계가 주목하고 있다.

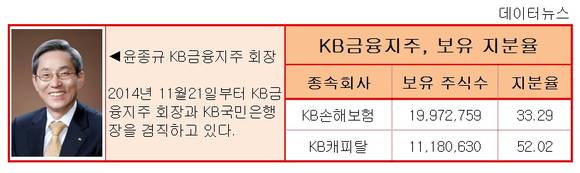

22일 관련업계에 따르면, KB금융지주는 모두 14개의 계열사를 보유하고 있으며 이중 KB손보와 KB캐피탈만이 100% 완전자회사가 아니다. 업계는 KB금융이 현대증권과 KB투자증권의 합병과 완전자회사 편입 과정을 보면서, KB손보와 KB캐피탈의 지배구조 개선 방향에도 주목하고 있다.

완전자회사란 금융지주회사가 자회사 ‘발행주식총수’를 소유하는 경우로, 연결기준 재무제표에 이익이 100% 반영되면서 연간 순이익 증가 효과를 낼 수 있다. 즉, 지주회사는 매출과 순이익을 굳이 증가시키지 않고서도 금융지주회사법상 연결재무재표를 통해 매출 증대 효과를 누릴 수 있다.

만약 KB금융지주가 각각 33.29%, 52.02%의 지분을 보유하고 있는 KB손해보험과 KB캐피탈의 남은 주식을 모두 사들여 완전자회사로 편입을 성공시킨다면, KB금융지주의 연간 순이익은 2조4000억 원을 넘어서게 될 것으로 추정되고 있다. 이는 업계 1위인 신한금융지주의 연간 순이익과 맞먹는 수준으로 KB금융지주의 오랜 숙원인 ‘리딩뱅크’ 탈환 가능성도 높아진다.

그럼에도 불구하고 KB금융지주가 ‘KB손보와 KB캐피탈 완전자회사 만들기’에 조심스러운 이유는 막대한 자금이 필요하기 때문이다. 업계에서는 KB금융지주가 두 계열사의 남은 지분을 모두 사들이기 위해서는 약 1조억 원가량의 자금이 필요할 것으로 추측하고 있다.

따라서 ‘신의 한수’라 불릴 만큼 속전속결로 치러진 금번 현대증권 완전자회사 편입 과정은 향후 두 계열사 흡수 과정에서도 참고모델이 될 것으로 보인다.

현대증권은 지난달 4일 서울 여의도에 위치한 본사에서 열린 임시 주주총회에서 KB금융지주 완전 자회사 편입을 위한 주식교환 안건을 통과시킨지 한 달 만인 지난 11월1일 KB금융의 완전자회사가 됐다.

KB금융지주의 CFO인 허정수 전무와 윤종규 회장의 이러한 선택은 제반 이해관계자들의 권익을 보장하면서도 짧은 시간 내에 완전 자회사로 편입시켰다는 점에서 긍정적인 평가를 받고 있다. 특히 최근 3개월 동안(8월8일~11월4일 종가 기준) 11.4%나 증가한 KB금융의 주가 역시 주식 교환을 통한 두 계열사의 완전자회사 편입 가능성에 힘을 실어주고 있다.

그러나 KB손보와 KB캐피탈의 완전자회사 편입이 빠른 시일 내에 추진되기는 어려울 것이란 의견도 있다.

현대증권과 KB투자증권이 통합KB증권이란 이름으로 새 닻을 올린 상태에서 무리한 편입으로 인한 리스크를 키울 필요가 없다는 지적 때문이다.

이에 대해 KB금융지주 관계자는 "과거 실적 발표때 허정수 전무(CFO)가 원론적으로 그런 생각을 하고 있다고 언급했을 뿐, 현재로서는 KB캐피탈과 KB손보의 지분을 늘릴 계획이 없다"고 밝혔다. 또 "현재 KB금융지주는 현대증권 쪽으로 초점이 가있는 상황"이라며 "향후 큰 그림으로만 그려진 내용이기 때문에 구체적으로 실행되거나 하는 것은 없다"고 말했다.

si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]