한국금융연구원(www.kif.re.kr) 지동현 선임연구원이 분석한 <라이프사이클을 고려한 재무계획과 자산배분>에 따르면, 65세에 은퇴하는 것을 전제로 했을 때 은퇴 전 소득의 60% 수준을 투자자산으로부터 발생시키려면 연수입의 12배에 달하는 자산을 보유해야 하며, 투자자산의 수익률을 5%로 가장할 때 65세에 1억원의 소득이 예상되는 고객의 경우 65세까지 12억원의 투자자산을 형성해야 하는 것으로 분석됐다.

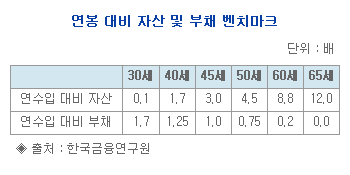

지동현 연구원은 이번 보고서를 통해 연수입 12%를 저축하고 저축에 따른 자산수익률이 매년 5%라고 가정해 나이별 연수입 대비 자산과 부채비율의 벤치마크를 작성하고, 45세 특정 고객의 연수입 대비 자산비율이 2.5배로 벤치마크에 비해 낮다면 연수입의 12%보다 더 높은 저축률을 유지해야 자산비율 벤치마크 수준인 12배에 맞출 수 있다고 설명했다.

이어 저축성향이 높고 리스크 성향이 매우 보수적인 고객에게는 더 높은 저축률을 제안하고, 반대의 경우에는 주식비중이 높은 자산 배분 전략을 제안해야 하며, 또한 연수입 대비 저축률이 12%이상 유지하기 어려운 고객의 경우는 자산수익률이 5%를 초과할 수 있도록 주식보유비중이 높은 공격적인 자산 분배전략을 택하는 대안을 제시해야 한다고 덧붙였다.

한편, 지동현 연구원운 "사회보장제도와 퇴직연금제도가 미국에 비해 상대적으로 취약한 우리나라의 경우 개인들이 스스로 노후대책을 마련해야 할 상황"이라며 "금융회사는 투자상품의 판매에 앞서 고객의 리스크 성향을 평가하는 동시에 고객이 원하는 수준의 현금 흐름을 발생시킬 수 있는 자산배분 전략을 수립하는 등의 투자상담을 제공할 필요가 있다"고 말했다.

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련태그

- 연봉 연금 은퇴. 노후준비 금융 주식